✅ L’exonération fiscale HS/HC sur une fiche de paie réduit les impôts sur les heures supplémentaires/complémentaires, augmentant le revenu net du salarié.

L’exonération fiscale sur HS/HC (heures supplémentaires et heures complémentaires) sur une fiche de paie fait référence à une mesure qui permet aux employés de bénéficier d’une non-imposition sur une partie de leurs heures de travail supplémentaires. Cela signifie que si un salarié effectue des heures au-delà de son temps de travail réglementaire, il peut recevoir une prime ou un salaire pour ces heures sans que cela n’affecte son impôt sur le revenu, dans certaines limites établies par la législation.

Nous allons détailler les mécanismes de l’exonération fiscale sur les heures supplémentaires et complémentaires, en expliquant les conditions à remplir pour en bénéficier. Nous aborderons les aspects suivants :

- Définition des heures supplémentaires et heures complémentaires

- Conditions d’éligibilité pour l’exonération fiscale

- Limites de l’exonération et plafond à ne pas dépasser

- Impact sur la fiche de paie et sur le calcul des impôts

- Exemples pratiques pour illustrer le concept

Nous commencerons par définir ce que sont les heures supplémentaires (HS) et les heures complémentaires (HC), puis nous examinerons les critères qui permettent à un salarié d’être exonéré d’impôts sur ces heures. Il est essentiel de comprendre que l’exonération ne s’applique pas automatiquement à toutes les heures travaillées, mais seulement à celles qui respectent les conditions légales. Nous fournirons également des statistiques récentes sur le nombre de salariés qui bénéficient de cette exonération. Enfin, nous illustrerons nos explications avec des exemples concrets pour que le lecteur puisse facilement appréhender ce sujet complexe.

Les critères d’éligibilité pour bénéficier de l’exonération fiscale

Pour bénéficier de l’exonération fiscale sur les heures supplémentaires (HS) et les heures complémentaires (HC), il est essentiel de répondre à certains critères d’éligibilité. Ces critères permettent de s’assurer que seuls les salariés remplissant les conditions requises peuvent en profiter. Voici les principaux critères :

1. Nature du contrat de travail

Le salarié doit être en contrat à durée indéterminée (CDI) ou en contrat à durée déterminée (CDD) pour pouvoir bénéficier de l’exonération. Les travailleurs indépendants ou les stagiaires ne peuvent pas prétendre à cette exonération.

2. Montant des heures supplémentaires et complémentaires

Les heures supplémentaires effectuées doivent être rémunérées à un taux supérieur à celui des heures normales. De plus, le total des heures exonérées doit respecter un plafond fixé par la loi, qui est de 5 000 euros par an, au-delà duquel l’exonération ne s’applique plus.

3. Limite de la durée légale de travail

Les heures supplémentaires doivent être justifiées par le dépassement de la durée légale de travail, qui est de 35 heures par semaine. Les heures effectuées au-delà de cette durée sont considérées comme exonérées fiscalement, à condition qu’elles soient déclarées correctement.

4. Respect des conventions collectives

Il est également important que les employeurs respectent les dispositions des conventions collectives applicables à leur secteur d’activité. Certaines conventions peuvent stipuler des modalités spécifiques sur les heures supplémentaires et leur rémunération.

Tableau récapitulatif des critères d’éligibilité

| Critère | Description |

|---|---|

| Contrat de travail | CDI ou CDD seulement |

| Montant | Maximum de 5 000 euros par an |

| Durée légale | Dépasser 35 heures par semaine |

| Conventions collectives | Respect des règles spécifiques |

Il est donc crucial de bien comprendre ces critères pour optimiser votre situation fiscale. En cas de doute, il est conseillé de consulter un expert-comptable ou un conseiller fiscal afin d’éviter les erreurs de déclaration.

Questions fréquemment posées

Qu’est-ce que l’exonération fiscale sur HS/HC ?

L’exonération fiscale sur heures supplémentaires (HS) et heures complémentaires (HC) permet aux salariés de ne pas payer d’impôts sur une partie de leur rémunération liée à ces heures. Cette mesure vise à encourager le travail supplémentaire sans alourdir la charge fiscale des employés.

Qui peut bénéficier de l’exonération ?

Tous les salariés sous contrat à temps plein ou partiel peuvent bénéficier de cette exonération, à condition que leur employeur respecte les conditions légales. Les heures doivent être effectuées au-delà de la durée légale du travail.

Comment se calcule l’exonération ?

L’exonération s’applique sur un plafond annuel fixé par la loi. Les montants au-delà de ce plafond sont soumis à l’imposition classique, ce qui signifie qu’il est important de bien suivre le cumul des heures.

Quelles sont les limites de l’exonération ?

Il existe des limites annuelles pour les heures exonérées, qui peuvent varier selon les lois en vigueur. Il est donc crucial de vérifier les seuils fixés par le gouvernement chaque année.

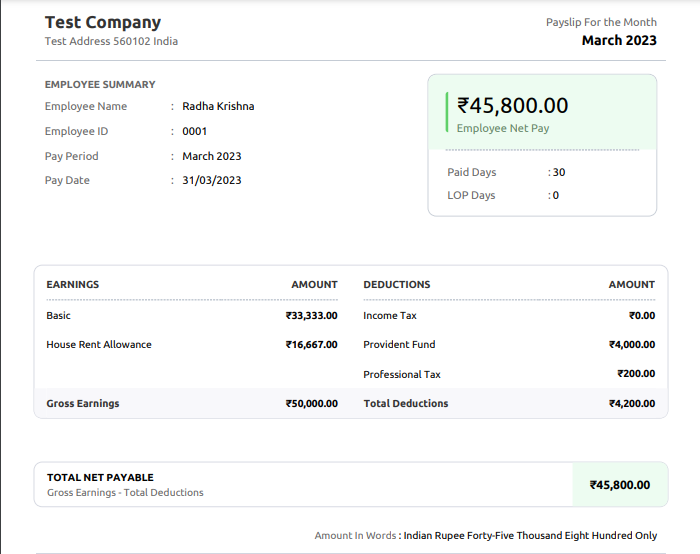

Comment apparaissent-elles sur la fiche de paie ?

Les heures supplémentaires et complémentaires exonérées apparaissent généralement dans une ligne distincte sur la fiche de paie, indiquant le montant brut, l’exonération fiscale et le montant net à payer.

| Point clé | Détails |

|---|---|

| Type d’heures concernées | Heures supplémentaires (HS) et heures complémentaires (HC) |

| Bénéficiaires | Salariés à temps plein et partiel |

| Calcul de l’exonération | Plafond annuel fixé par la loi |

| Limites | Seuils annuels à vérifier chaque année |

| Affichage sur fiche de paie | Ligne distincte indiquant les montants bruts et exonérés |

Nous vous encourageons à laisser vos commentaires et à consulter d’autres articles de notre site Internet qui pourraient vous intéresser également !